Slyšeli jste o tom, že Česká národní banka zvýšila během posledních čtyř měsíců již podruhé své základní úrokové sazby?…

Slyšeli jste o tom, že Česká národní banka zvýšila během posledních čtyř měsíců již podruhé své základní úrokové sazby? Zjistěte, jaký dopad budou mít změny úrokové sazby na každého z nás.

Pro českou ekonomiku, ale zejména pak pro všechny, kteří si v budoucnu plánují vzít hypotéku, byl letošní srpen do značné míry přelomovým měsícem. Česká národní banka (ČNB) totiž poprvé od roku 2008 zvýšila úrokové sazby.

Sazby vyrostly a porostou dále

Předchozí změna proběhla v roce 2012, kdy základní úroková sazba klesla na rekordně nízkou hranici 0,05 %. Letos v srpnu však došlo k navýšení této sazby o 0,2 procentního bodu. Většina odhadů však předpovídala, že na srpnové hranici 0,25 % se sazby příliš dlouho nevydrží a že sledujeme jen počátek pozvolného zvyšování. A analytici měli tentokráte pravdu. Již v listopadu zvýšila ČNB sazby o další čtvrt procenta na současnou hranici 0,5 %. A to stále není vše.

Zatímco střízlivé odhady hovoří o tom, že na konci roku 2018 se sazby, za které ČNB poskytuje úvěry komerčním bankám, budou pohybovat kolem jednoho procenta, nezřídka se setkáváme také s názorem, že bude-li se ekonomice dařit dobře, můžeme se na konci příštího roku „těšit“ na sazby až kolem dvou procent.

Během posledních 4 měsíců ČNB zvýšila základní úrokové sazby.

Neušetří domácnosti ani firmy

Možná si teď říkáte, jak mohou sazby ČNB ovlivnit vás, když si přece od České národní banky nic nepůjčujete, ale chodíte do jedné z bank. Základní sazba centrální banky totiž ukazuje, za kolik si od ní komerční banky mohou půjčovat – vyjadřuje tak vlastně „cenu peněz“. Od sazeb centrální banky se tak odvíjejí ceny, resp. úroky, za které komerční banky půjčují peníze jednotlivcům a firmám. Domácnostem tak zvýšení sazeb přinese zprostředkovaně zdražení půjček zejména na bydlení, firmám se kvůli rostoucím úrokům zvednou náklady na provoz a případné investice. To ovšem v případě, že si jdete půjčit do jedné z komerčních bank.

Jak se tomu vyhnout? Jednou věcí je totiž narůstání průměrné ceny sazeb a další to, že komerční banky vaše konkrétní procento upraví podle toho, do jaké jste zapadli škatulky.

Pokud jste třeba v minulosti několikrát měnili zaměstnání, nemusíte se zdát bance jako dobrý klient, i když máte ovšem jinak příkladnou kreditní historii.

Dalším důvodem, proč jsou půjčky v bance dražší, je to, že bankovní instituce musí pokrýt náklady na vlastní provoz a vysoká zisková očekávání. Alternativní možností je půjčit si na Zonky od lidí. Půjčit si zde můžete až půl milionu korun a sazby začínají na 3,99 %. Zonky navíc hodnotí situaci každého člověka individuálně a zohledňuje jeho osobní příběh.

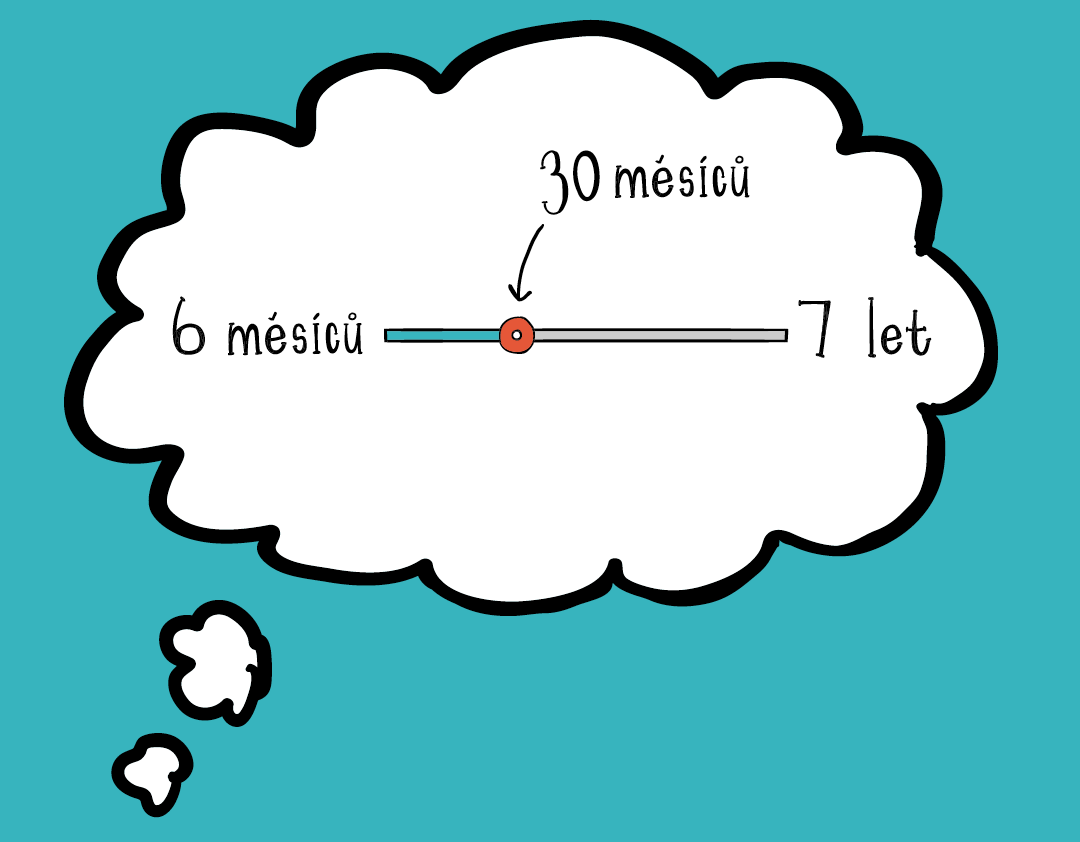

Půjčku na Zonky můžete splácet až 7 let. Kdykoli ji můžete zdarma předčasně splatit.

Pojďme se ale ještě vrátit ke zvyšování sazeb centrální bankou – to s sebou totiž nese i jistá pozitiva. Růst sazeb také způsobí, že se začnou pozvolna zvyšovat i úročící sazby na běžných a spořicích účtech. Nárůst v řádu jednotek procent ale nečekejte, spíše se bude jednat o drobné desetiny. Ve chvíli, kdy nyní většina bank nabízí zhodnocení na spořicím účtu (v tom lepším případě) někde v rozmezí 0,5–1 %, nebude ani toto malé zvýšení představovat razantní nárůst vašich finančních zisků.

V současné době se inflace (a stejně tak i její budoucí prognóza) pohybuje kolem 2–3 %.

Tato míra stručně řečeno říká, o kolik méně věcí či služeb si za stejné množství peněz v budoucím období koupíte. Pokud tedy nechcete peníze nečinně prodělávat, je ideální je investovat někde, kde možné zúročení inflaci alespoň trochu přesahuje. U každého investování je ale třeba také zvážit případné riziko, které vaše výsledné výnosy může ovlivnit. Po odečtení všech poplatků si investoři na Zonky vydělají v průměru 5–7 %. Tento investiční zisk jim tak pokryje to, co by jim z úspor ležících ladem ukousla inflace, a ještě umožní vydělat něco navíc.

Ať už si chcete na Zonky půjčit, nebo zde začít investovat, obojí je velice snadné. Všechny formality vyřídíte během pár minut u počítače s internetem, takže nemusíte řešit otevírací dobu bank ani čekat dlouhé fronty. Na Zonky jsme pro vás 24 hodin denně 365 dní v roce.